"چرا باید بانک مرکزی وجود داشته باشد؟" بانک مرکزی وجود دارد تا اوضاع مربوط به مبادلات مردم را تنظیم کند و از هرج و مرج در آن جلوگیری نماید. مسئله موسسات مالی و اعتباری غیرمجاز که این روزها به یکی از مهمترین معضلات کشور تبدیل شده؛ ناشی از غفلت بانک مرکزی از وظیفه ی تنظیم گری است. متاسفانه بانک مرکزی در سالهای متمادی گذشته به گونه ای عمل کرده که بود و نبودش فرقی به حال جامعه نداشته است. اگر بانک مرکزی هم وجود نداشت، عده ای سرخود و بدون هیچ قاعده ای با وعده نرخ سود بالا از مردم پول جمع میکردند و فضای پولی کشور را آشفته می نمودند. حال ما در این سالهای متمادی بانک مرکزی داشتیم و همین اتفاق رخ داد! هزینه ای که این روزها از جانب موسسات مالی غیرمجاز بر کشور تحمیل می شود؛ نتیجه بی مسئولیتی بانک مرکزی در قبال وظیفه ذاتی اش یعنی تنظیم گری مبادلات مردم است.

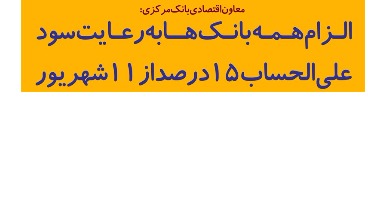

یکی دیگر از عرصه های تنظیم گری بانک مرکزی، ابزار پرداختها از جمله چک است. بانکهای مرکزی در کشورهای پیشرفته خود را نسبت به فضای ابزار پرداخت مسئول میدانند و سعی میکنند با مقررات گذاری و نظارت در راستای بهبود کیفیت استفاده از چک قدم بردارند. با این حال در سالیان گذشته چک در سایه بی توجهی بانک مرکزی به وضعیت اضطراری رسیده و رتبهی دوم پرونده های حقوقی قوه قضاییه را از آن خود کرده است. علاوه بر این در گزارش پایش فضای کسب وکار که توسط مرکز پژوهشهای مجلس انجام میگیرد، در زمستان 95 مسئله چک پنجمین دغدغه تولیدکنندگان و فعالان اقتصادی بوده است؛ درحالی که در زمستان 92 رتبه 15 را در اختیار داشته است. این شاخصها زنگ خطری است مبنی بر اینکه چک نیز استعداد تبدیل شدن به یک بحران در فضای کسب وکار را دارد. اما بانک مرکزی دراین باره باید چه کار کند؟

مهمترین مسئله در مبادله چک در جامعه، عدم شناخت طرفین مبادله از یکدیگر است. این امر مقدمهساز سوءاستفاده کلاهبرداران، افراد پرریسک و تاجران ورشکسته از چک است؛ بدین شکل که آنها با سوءاستفاده از عدم آگاهی طرف مقابل ریسک و هزینه های فعالیت خود را به او منتقل کرده و تا زمان برگشت خوردن چک نیز فرد ضرر دیده، متوجه زیان خود نخواهد شد. در دیگر کشورها بانکهای مرکزی به منظور رفع این نقیصه، شرایطی را فراهم می کنند که موسسات اعتبارسنجی از طریق سابقه مالیاتی، تسهیلات مالی، بیمه و... اقدام به رتبه بندی آحاد اقتصادی کرده و وضعیت اعتباری هر فرد را مشخص نمایند. در این شرایط هر فرد با توجه به سابقه اعتباری مخاطب، اقدام به دریافت چک نموده و امکان سوءاستفاده از چک به حداقل خواهد رسید. البته زیرساختهای اعتبارسنجی فقط در چک کاربرد نداشته و در اعطای وامهای بانکی و... نیز مورد استفاده اند.

با وجودی که ایجاد نظام اعتبارسنجی لازمه یک سیستم مالی پویاست، اما ایجاد آن نیازمند زیرساختهای فنی و حقوقی است. در نتیجه ایجاد نظام اعتبارسنجی جامع، در کوتاهمدت میسر نخواهد بود. بانک مرکزی در سالیان اخیر ایدهی سامانه صیاد را مطرح کرده که در چارچوب آن امکان استعلام برخی مشخصات صادرکنندهی چک برای گیرنده وجود دارد. درصورتی که از طریق این سامانه اطلاعاتی همچون هویت صادرکننده، سابقه چکهای برگشتی و تعهدات فعلی قابلیت شفاف سازی داشته باشد، می توان امیدوار بود که بخشی از مشکلات ناشی از اطلاعات نامتقارن در عرصه چک کاهش یابد.

درصورتی که بانک مرکزی مسئولیتهای ذاتیاش را نسبت به چک را انجام ندهد، باید پس از اتمام بحران موسسات مالی و بانکها منتظر بحران دیگری بنام سیل چکهای برگشتی باشیم. در شرایطی که هر فرد امکان هرگونه سوءاستفادهای از چک داشته باشد؛ هر گروهی بتواند دکانی به عنوان موسسه مالی و اعتباری راهاندازی کرده و پولهای مردم را جمع کند و جامعه هر روز هزینه هرج ومرج ناشی از این امور را بپردازد؛ بود و نبود بانک مرکزی چه تفاوتی خواهد داشت؟ حضور بانک مرکزی و لمس عملکردش برای جامعه، وابسته به امضای پشت اسکناس نیست؛ بلکه جامعه زمانی وجود بانک مرکزی را حس می کند که نظم بر مبادلات اقتصادی حاکم باشد و هر روز شاهد هرج و مرج در این زمینه نباشیم.

کارشناس ارشد اقتصاد

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید