به گزارش بانک اول برای ما بارها سوال شده یاشنیده ایم که آیا در بازار منفی و هنگام سقوط شاخص های بورس هم می توانیم سود کسب کنیم؟ و ساز و کار کسب سود هنگامی که بقیه ضرر می کنند چیست ؟ در دنیا معامله گران و سرمایه گذاران از تکنیک فروش تعهدی در این مواقع استفاده می کنند. اما برای اینکه ببینیم فروش تعهدی چیست و چه مزایا و ویژگی هایی دارد پیشنهاد می کنم این نوشته را حتما مطالعه کنید.

در حالت عادی مالک سهام زمانی که قیمت افزایش می یابد سود می کند و بالعکس اگر قیمت سهم کاهش یابد، مالک از بابت داشتن سهم متحمل زیان می شود؛ ولی در فروش تعهدی سود کسب میکند.

فروش تعهدی و استفاده از آن پویایی بازار سرمایه را بیشتر می کند و سرمایه گذارانی که در بورس تهران معامله می کنند هم می توانند در هنگام خرید سهم از رشد قیمت سهام شرکت منتفع شده و هم به هنگام ریزش قیمت از کاهش آن منتفع شوند. به بیان ساده فروش تعهدی به این معنی است که پیش بینی می کنید قرار است قیمت سهام یک شرکت در آینده کاهش یابد و شما با فروش سهم در این حالت می توانید وارد موقعیت معاملاتی شوید و در نهایت با کاهش قیمت سهم در آینده سود کسب کنید.

فروش تعهدی یکی از ابزارهایی است که در حالت متعارف به دو حالت استفاده می شود که شامل کسب سود از بازار منفی و پوشش ریسک می باشد. در حالت عادی سرمایه گذار با خرید سهام شرکت و افزایش قیمت سهم سود می برد (حالت متداول در بورس)، اما در فروش تعهدی در حالت اول فردی که سهم ندارد ولی پیش بینی می کند که قیمت سهم در آینده کاهش پیدا می کند، موقعیت فروش گرفته و با پایین آمدن قیمت اقدام به خرید سهم می کند و در واقع قرض خود را ادا می کند. در این حالت فروشنده با فروش سهم در قیمت بالا و سپس خرید سهم در قیمت پایینتر، منفعت کسب میکند. در حالت دیگر، سرمایه گذار مالک سهام شرکت است ولی ممکن است فکر کند که قیمت سهام شرکت موقتاً کاهش می یابد؛ به همین دلیل اقدام به اخذ موقعیت فروش تعهدی می کند. در این حالت سهامدار خود را در مقابل بالا یا پایین آمدن قیمت پوشش داده است (زمانی که قیمت افزایش می یابد سود می کند و در موقعیت تعهدی زیان میکند و بالعکس اگر قیمت سهم کاهش یابد، مالک از بابت داشتن سهم متحمل زیان می شود؛ ولی در موقعیت استقراضی سود کسب میکند) و بدین تریتیب میزان ریسک خود را کاهش می دهد. این سازوکار فروش تعهدی نام دارد. به طور خلاصه فروش تعهدی در ۵ گام خلاصه میشود:

گام اول: قرض کردن سهم

گام دوم: فروش سهم در قیمت جاری بازار

گام سوم: منتظر ماندن برای کاهش قیمت سهم

گام چهارم: خرید آن سهم از بازار

گام پنجم: بازگرداندن سهم به صاحب آن و شناسایی سود

مثال فروش تعهدی (فروش استقراضی در بورس):

در این بخش قصد داریم با ذکر یک مثال در خصوص فروش تعهدی کامل توضیح دهیم. فرض کنید که قیمت سهم «وساخت» در بازار ۲۰۰۰ تومان است و شما با استفاده از ابزار تحلیل تکنیکال و یا تابلوخوانی و بازارخوانی پیشبینی می کنید که قرار است قیمت این سهم در آینده کاهش یابد. در این حالت میتوانیم با استفاده از معاملات فروش استقراضی در بازار سرمایه سود کسب کنیم. بدین صورت پنج گام گفته شده در بالا برای این مثال بشرح ذیل است:

گام اول: در گام اول فرض کنید که ۵۰۰۰ سهم «وساخت» را از یکی از سهامداران قرض میگیریم.

گام دوم: در گام دوم ۵۰۰۰ سهم «وساخت» را با قیمت ۲۰۰۰ تومان در بازار می فروشیم. (فروش تعهدی)

گام سوم: در گام سوم (مثلاً ۵ روز) صبر می کنیم تا قیمت ۲۰۰ تومان کاهش یابد.

گام چهارم: در گام بعدی و بعد از کاهش قیمت، ۵۰۰۰ سهم را به قیمت ۱۸۰۰ تومان خریداری می کنیم.

گام پنجم: در گام آخر ۵۰۰۰ سهمی را که قبلا قرض گرفته ایم، پس می دهیم و مبلغ باقیمانده حاصل از این خرید و فروش به عنوان سود در این معامله شناسایی می کنیم. سود حاصل از این معامله به صورت زیر محاسبه می شود:

۵۰۰۰×(۲۰۰۰-۱۸۰۰) = تعداد سهم×( قیمت خرید – قیمت فروش)

البته در محاسبات مربوط به سود و زیان باید خواب سرمایه و کارمزد معاملات را نیز در نظر گرفت.

مثال دوم از فروش تعهدی در بورس تهران

برای درک بهتر موضوع فروش تعهدی به مثال زیر توجه نمایید:

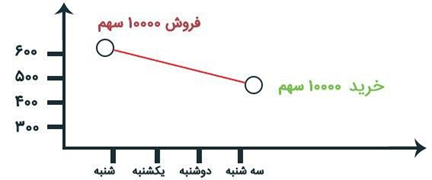

فرض کنید قیمت سهم «فولاد» برابر با ۶۰۰ تومان است. طبق تحلیل، می دانیم که قیمت سهم «فولاد» کاهش خواهد یافت. ما میتوانیم با استفاده از معاملات فروش استقراضی، سود کسب نماییم.

گام اول: ما ۱۰۰۰۰ سهم فولاد را از یکی از سهامداران، قرض میکنیم.

گام دوم: ۱۰۰۰۰ سهم فولاد را با قیمت فعلی (۶۰۰ تومان) در بازار به فروش میرسانیم.

گام سوم: منتظر میمانیم تا قیمتها (مثلاً 4 روز) ۱۰۰ تومان کاهش یابد.

گام چهارم: ما ۱۰۰۰۰ سهم فولاد را باقیمت ۵۰۰ تومان از بازار خریداری میکنیم.

گام پنجم: ۱۰۰۰۰ سهم فولاد را به قرض دهنده برمیگردانیم و مبلغ باقیمانده حاصل از این خرید و فروش بهعنوان سود این معامله شناسایی میشود.

در مثال فوق، سود فروشنده استقراضی به شرح زیر است:

1.000.000 =10.000×(500 - 600) = تعداد سهم×(قیمت خرید – قیمت فروش) = سود

مثال واقعی از فروش تعهدی در بازار سرمایه:

حال یک تحلیل واقعی را در نظر می گیریم. مطابق شکل زیر قیمت فعلی سهام «ونوین» 470 تومان بوده و با استفاده از تحلیل تکنیکال و تابلو خوانی تشخیص داده اید که قیمت این سهم از محدوده ۴۷۰ تومان ریزش کرده و حداقل هم تا محدوده ۴۰۰ تومان به ریزش خود ادامه دهد. در این حالت می توانید با هر تعداد سهمی فروش تعهدی گرفته و در محدوده ۴۰۰ تومان اقدام به خرید سهم کنید. در این حالت سود شما از هر سهم معادل ۷۰ تومان خواهد بود. حال اگر در موقعیت فروش تعهدی ۱۰۰۰۰ سهم را در قیمت ۴۷۰ تومان اخذ کرده و در قیمت ۴۰۰ تومان نیز خرید انجام دهید منفعت حاصل از این معامله 7 میلیون تومان خواهد بود.

فروش تعهدی مبتنی سه رکن (گرداننده) اصلی دارد:

مالک سهم، متقاضی استقراضی سهم و بازار سرمایه. به بیان دیگر متقاضی فروش تعهدی، سهام مورد نظر را از مالک قرض گرفته و پس از خریداری در بازار سرمایه آن را به مالک عودت می دهد. در پست آتی راهکار و سازوکار معامله و استقراض سهم را بیان خواهیم کرد.

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید

سلام مردم عزیزم کمی در سود های بورس دقت کنید گاهی اوقات آنچه باید واریز شود طبق مستندات متاسفانه واریز نمیشود بدنبال آن هستم که بفهمم آیا شخصی در کارگزاری این سود ها را تغییر میدهد؟!؟ بطور مثال یک سهم 5درصد امروز رشد داشته و سبز بوده و روز قبل هم همین طور یکسان بوده اما مبلغ کمتر از روز قبل در پرتفوی نشسته لذا پیشنهاد میکنم که شبانه سودها و زیان ها را یادداشت کنید و با روز قبل مقایسه کنید شاید با دقت کردن خیلی از مشکلات های جامعه بدست خودمان حل شود و نیازی به مراجعه به دستگاه قضا نباشد