به گزارش بانک اول رتبهبندی اعتباری در واقع مشخصهای از ریسک اعتباری است که به هر شخص یا نهاد مالی و تجاری براساس سوابق بازپرداخت آن، وضعیت مالی کلی، کیفیت داراییها، وضعیت نقدینگی، پایداری مالی و سایر شرایط اختصاص داده میشود.

در اعتبارسنجی و تعیین رتبه اعتباری، تمام رفتارهای مالی و قضائی هر فرد مورد بررسی قرار میگیرد که تمام موارد زیر را شامل میشود:

- اطلاعات کامل هویتی مشتری از شبکه بانکی، بر اساس تاریخ آخرین به روزرسانی اطلاعات هر بانک

- تشریح کامل روند بازپرداخت کلیه تسهیلات دریافتی توسط مشتری در نظام بانکی کشور به تفکیک هر قرارداد

- ترسیم وضعیت تعهدات آتی مشتری

- اخذ گزارش کامل وضعیت ضامن بودن مشتری در قراردادهای مختلف

- ارائه گزارش تعداد استعلام رتبه اعتباری مشتری توسط تمامی بانک ها

- ارائه گزارش وام ها و تسهیلاتی که از شبکه بانکی و موسسات اعتباری دریافت شده است

- بدهی های مالیاتی

- بدهی ها به اداره گمرکات

- صندوق دانشجویی

- قوه قضائیه

دریافت تمامی موارد فوق الذکر توسط کد ملی و شماره موبایل مشتری پس از احراز هویت امکان پذیر خواهد بود.

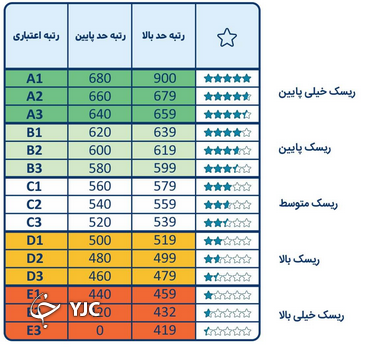

بهادری جهرمی، سخنگوی دولت می گوید: کلیه متقاضیان وام که رتبه اعتباری آنها B ،A و C است، می توانند برای دریافت وام تا سقف ٥٠ میلیون تومان بدون ضامن و با ارائه گواهی کسر از حقوق و برای دریافت وام تا سقف ١٠٠ میلیون تومان باز هم بدون نیاز به ضامن و با ارائه گواهی کسر از حقوق به همراه یک چک یا سفته اقدام کنند.

رتبه های اعتباری B ،A و C چیست؟

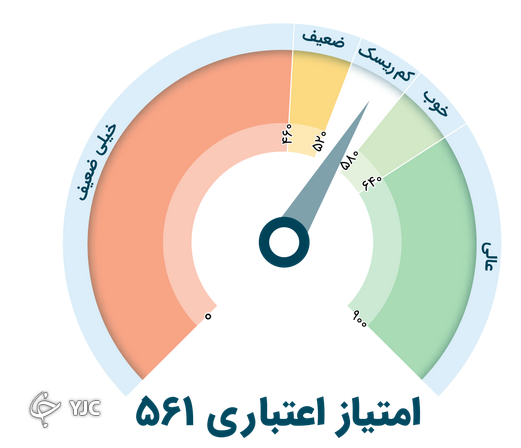

رتبه اعتباری عددی است بین ۰ تا ۹۰۰ که بر مبنای رفتار هر شخص در شبکه بانکی کشور به وی اختصاص مییابد. هرچه این عدد بیشتر باشد، وضعیت اعـتبـاری وی بهتـر بوده و ریسک معامله با ایشان کمتر خواهد بود.

با بررسی موارد بالا به هر فرد یک رتبه اعتباری تعلق می گیرد که براساس جدول زیر طبقه بندی می شوند؛

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید