اعتبارسنجی، یکی از خدمات جدید سیستم بانکداری کشور است که با استفاده از آن، مشتریهای خوشحساب از بد حساب متمایز میشوند. اگر شما قصد دریافت تسهیلات یا وام از بانکها یا مؤسسات مالی را دارید، بررسی اعتبار مالی شما اهمیت زیادی دارد. برخی افراد ممکن است به دلیل داشتن سوابق نامطلوب مثل عدم پرداخت بدهیها، نادیده گرفتن مهلتهای پرداخت و جابهجایی بدهی، سوابق مالی نامناسبی داشته باشند. اما چگونه میتوان اعتبار بانکی را افزایش داد؟

به گزارش بانک اول راهکارهای مختلفی برای افزایش اعتبار نزد بانکها و سایر مؤسسات مالی وجود دارد که با به کارگیری آنها، به مرور اعتبار شما بالا میرود و در دریافت تسهیلات یا وام دیگر، دردسر کمتری خواهید داشت. این روشها شما را به یکی از مشتریان خوشحساب تبدیل میکنند، بهطوری که حتی بانکها تصمیم میگیرند برخی از محدودیتهای خود را برای شما از بین ببرند.

سیستم اعتبارسنجی بانکی بهصورت آنلاین، ریز سوابق شما را بررسی میکند و حتی کوچکترین بدهیها یا بدحسابیها را نیز در امتیازبندی در نظر میگیرد؛ بنابراین باید همواره تلاش کنید تا اعتبار خود را حفظ کرده و آن را افزایش دهید.

در سامانه اعتبارسنجی چه اطلاعاتی بررسی میشوند؟

اطلاعاتی که در سیستم اعتبارسنجی بررسی میشوند عبارتند از:

1. اطلاعات کامل هویتی مشتری از شبکه بانکی بر اساس تاریخ آخرین بهروزرسانی اطلاعات بانکها

2. تشریح کامل روند بازپرداخت تمام وامهای دریافتی مشتری در نظام بانکی کشور به تفکیک قرارداد

3. گزارش کامل وضعیت ضامنبودن مشتری در قراردادهای متفاوت

4. گزارش تعداد استعلام رتبه اعتباری مشتری به دست تمام بانکها

5. گزارش وامها و تسهیلاتی که از شبکه بانکی و مؤسسات اعتباری دریافت شده است

6. بدهیهای مالیاتی

7. بدهیها به اداره گمرک

8. صندوق دانشجویی

9. قوه قضائیه

این اطلاعات کلیه جوانب مالی و قانونی مشتری را پوشش میدهند و در فرآیند اعتبارسنجی برای تصمیمگیری درباره اعطای وام یا تسهیلات مالی مورد استفاده قرار میگیرند.

آشنایی با انواع اعتبارسنجی بانکی

انواع اعتبارسنجی در تأثیرگذاری بر امتیاز، مانند فرآیند اعتبارسنجی مجموعهها، نقش مهمی دارند. بهعنوان مثال، در اعتبارسنجی یک مجموعه، باید بخشهای مختلف آن مورد بررسی قرار گیرند. از جمله، بخش سوابق مالی شرکتها که نسبت به افراد حقیقی پیچیدهتر است و حتی یک اشتباه کوچک میتواند بهطور قابلتوجهی امتیاز را کاهش دهد. بهطور کلی، اعتبارسنجی حقیقی اغلب فرصت بیشتری برای افزایش امتیاز دارد نسبت به اعتبارسنجی حقوقی.

اعتبارسنجی حقیقی

اعتبارسنجی حقیقی را میتوان در دو دستهبندی زیر تقسیم کرد:

1. **حقیقی مصرفی**: افراد حقیقی مصرفی، کسانی هستند که قصد خرید کالایی به عنوان مصرفکننده را دارند. این کالاها ممکن است شامل انواع خودرو، لوازم الکترونیکی، لوازم خانگی و دیگر کالاهای مصرفی باشد.

2. **حقیقی حرفهای**: افرادی که در این دستهبندی قرار میگیرند، یک کسبوکار راهاندازی کردهاند و به دنبال دریافت وام یا تسهیلات مالی برای رونق کسبوکار خود هستند. به عنوان مثال، صاحب یک فروشگاه که قصد خرید لوازم و مواد اولیه برای فروشگاه خود را دارد، در این دستهبندی قرار میگیرد.

این دستهبندیها بر اساس هدف و نیاز افراد حقیقی در اعتبارسنجی صورت میگیرد، به منظور ارزیابی مخاطرات مالی و تعیین شرایط اعطای وام یا تسهیلات مالی.

اعتبار سنجی حقوقی

در فرآیند اعتبارسنجی حقوقی، شما نیازمند دسترسی به اطلاعات دقیق درباره سوابق مالی شرکت هستید. علاوه بر بررسی وضعیت عمومی شرکت، نکاتی از جمله متغیرهای درآمد، سکونت، و هویت نیز مورد ارزیابی قرار خواهند گرفت.

چگونه رتبه اعتبار سنجی بانکی را افزایش دهیم؟

حالا به این موضوع میرسیم که چگونه میتوانیم رتبه اعتباری بانکی خود را افزایش دهیم. برای این منظور، باید تمام تلاشمان را بکنیم تا به عنوان یک مشتری خوشحساب شناخته شویم. بهتر از هر کسی، ما درباره سوابق مالی خود اطلاع داریم. بنابراین، اگر میخواهیم رتبه اعتباری خود را افزایش دهیم، باید تمام نقاط ضعف موجود در پرونده مالی خود را برطرف کنیم.

از بین بردن سوابق منفی

تا به اینجای مقاله بارها در مورد از بین بردن سوابق منفی صحبت کردهایم و حالا قصد داریم این موضوع را به طور کامل بررسی کنیم. وقتی شما گزارش پرونده خود را دریافت میکنید، ممکن است متوجه شوید که لیستی از سوابق منفی وجود دارد. برای بهبود اعتبار، باید همه این نواقص را رفع کرده و سوابق جدید و مثبتی اضافه کنید.

برای مثال، اگر حسابهای شما مسدود شدهاند، باید مسدودیت آنها را برطرف کرده و حساب جدید باز کنید. همچنین، باید تعهد کنید که به موقع و به صورت منظم پرداختهای خود را انجام دهید. باید به یاد داشته باشید که سوابق منفی پس از گذشت 7 سال از پرونده شما حذف میشوند، بنابراین تلاش کنید از انجام اشتباهات پیشگیری کنید، زیرا تبعات آن ممکن است تا سالها به دنبال شما بماند.

بعضی افراد ممکن است به ورشکستگی بیفتند که سوابق آنها تا 10 سال در پروندهشان باقی میماند و مؤسسات مالی و بانکها به طور کامل درباره گذشته مالی آن افراد اطلاعات دارند.

داشتن حسابهای متنوع

شما باید حسابهای تجاری متعددی را برای خود باز کنید و از طریق آنها در بازار فعالیت داشته باشید. این کار به شما این امکان را میدهد که با استفاده از انواع مختلف حسابها، به بانک یا مؤسسه مالی نشان دهید که تجربه گستردهای در این زمینه دارید.

استفاده از حسابهای قدیمی

شما باید مطمئن شوید که از حسابهای قدیمی خود استفاده میکنید. برای افزایش نمره اعتباری خود، به جای باز کردن حسابهای جدید، به حسابهای قدیمی خود رجوع کنید و با آنها کارهای پرداخت و امور مالیتان را انجام دهید.

سیستم اعتبارسنجی برای ارزیابی سوابق مشتریان، عمر قدیمیترین حساب و میانگین عمر تمام حسابهای شخص را در نظر میگیرد. اگر حسابهای قدیمی نداشته باشید یا همه آنها مسدود شده باشند، نمره اعتباری شما به طور قابل توجهی کاهش مییابد.

بعضی افراد تصمیم میگیرند همزمان چندین حساب اعتباری باز کنند که این اقدام منجر به افت نمره اعتباری آنها میشود. هر چه حسابهای جدیدتری باز کنید، میانگین عمر اعتبار حسابهای شما کاهش مییابد و بانکها یا موسسات مالی به شما کمتر اعتماد خواهند داشت.

عدم استعلام گیری مداوم

متاسفانه، بسیاری از افراد با مشکل استعلامگیری مداوم روبرو هستند. آنها هر بار که یک قدم کوچک برداشتند، سریعاً گزارش خود را بررسی میکنند تا از تغییرات مطلع شوند. این مشکل ممکن است منجر به کاهش امتیاز اعتباری شان شود، زیرا هر بار که استعلام گیری انجام میشود، تاریخ آن در گزارشها ثبت میشود. این تاریخها تا دو سال نمایش داده میشوند، اما فقط تاثیر یک ساله بر روی سابقه اعتباری شما دارند. به طور میانگین، با استعلامگیری مداوم، 10 درصد از نمره اعتباری خود را از دست میدهید.

پرداخت به موقع تمام صورت حسابها

یکی از راههای برجسته برای افزایش امتیاز سامانه اعتبارسنجی، پرداخت به موقع همه صورتحسابها است. هر چه صورتحسابها به موقع و بدون دیرکرد پرداخت شوند، سیستم شما را به عنوان مشتری خوشحسابتر میشناسد و امتیاز بیشتری به شما اختصاص میدهد.

پرداخت به موقع همه بدهیها، اولین گام مهم است. حتی اگر همه بدهیهای خود را پرداخت کردهاید و فقط یک بدهی باقی مانده باشد، این بدهی به تنهایی ممکن است تأثیر نامطلوبی بر امتیاز شما داشته باشد. بنابراین، ضروری است که اطمینان حاصل کنید که تمامی بدهیهای خود را به موقع و بدون تأخیر پرداخت کردهاید.

در برخی موارد، این اتفاق ممکن است رخ دهد که تمام بدهیهای خود را به موقع پرداخت کنید، اما استعلامگیری هنوز هیچ تغییری در گزارش شما نسبت به امتیاز اعتباری ایجاد نکند. در این صورت، به جای استعلام مداوم، بهتر است کمی صبر کنید. انتظار شما میتواند جلوی کاهش امتیاز را بگیرد.

گاهی بدهیها صرفاً به دلیل دریافت تسهیلات یا وام نبوده و به جای آن، بدهیهای مالیاتی ممکن است وجود داشته باشد که باید آنها را پرداخت کنید. تا زمانی که بدهیهای مالیاتی خود را پرداخت نکنید، سیستم اعتبارسنجی بانکی ممکن است امتیاز شما را منفی نشان دهد. برای حل این مشکل، میتوانید اطلاعات لازم را از سیستم اعتبارسنجی بانکی دریافت کنید و تمام اقساط مالیاتی خود را به موقع پرداخت کنید.

پرداخت به موقع اقساط توسط افراد ضمانت شده

اگر شما نقشی در پرداخت اقساط مالیاتی نداشته باشید، اما ضمانت برای مشتری بدحسابی انجام دادهاید، این میتواند به اعتبار شما تأثیر منفی بگذارد. اولین گام برای جلوگیری از این اتفاق اطمینان حاصل کردن از پرداخت به موقع اقساط توسط طرف مقابل و عدم داشتن هیچ گونه بدحسابی است.

اگر شما احساس میکنید که شخصی مشتری بدحساب است و با بررسی سوابق مالی او از این موضوع مطمئن شدهاید، بهتر است ضمانت برای او را انجام ندهید. در غیر این صورت، حتی یک کوچکترین خطا از او میتواند به سوابق شما نیز تأثیر منفی بگذارد.

رفع اثر سوء چکهای برگشتی

چکهای برگشتی نشاندهنده بدحسابی طرف مقابل هستند و میتوانند به شدت تأثیرگذار بر اعتبار شما باشند. اگر شما نیز با چک برگشتی روبرو شدهاید، باید این اطلاعات را به سیستم اعتبارسنجی ارائه دهید تا امتیاز شما به دلیل این موضوع کاهش یابد. هر چه تعداد چکهای برگشتی بیشتر باشد، متأسفانه شانس شما برای دریافت اعتبار بیشتر نیز کاهش مییابد. بهترین راه برای حفظ اعتبار، پیگیری دقیق و موثر از پرداختها و جلوگیری از وقوع چکهای برگشتی است.

افزایش اعتبار بانکی، راهی برای دریافت راحتتر تسهیلات

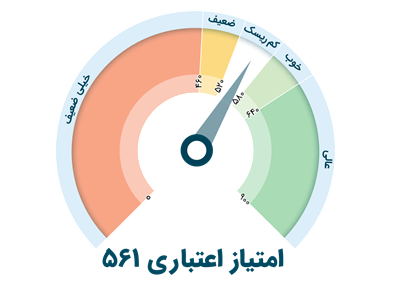

افزایش امتیاز اعتبارسنجی بانکی میتواند به شما در رسیدن به تسهیلات و وام کمک زیادی کند. این سیستم، با اختصاص امتیازهای بالا و نزدیک به 900، نشان میدهد که شما یک مشتری خوشحساب هستید که حتی ممکن است برخی محدودیتها از بین برود.

اما اگر امتیاز شما نزدیک به 400 یا کمتر باشد، این نشاندهنده سوابق مالی ضعیف است و نیاز به اقداماتی جهت بهبود وضعیت دارید. با استفاده از راهکارهایی که در مطلب معرفی شده است، میتوانید بهبود امتیاز خود را دنبال کرده و راهکارهای مناسبی را برای حل مشکلات مالی خود اعمال کنید.

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید