به گزارش بانک اول تسهیلات و سپرده، کسبوکار اصلی بانکداری خرد و بانکداری تجاری است. این فعالیتهای اصلی همچنان ادامه مییابد تا اینکه «پلتفرمهای موروثی» بانکها از بین برود. پلتفرمهای موروثی توانایی بانکها در ایجاد نوآوریهای سریع و پاسخگویی به تقاضای مشتریها در رابطه با تجربههای دیجیتالی و مناسب را به چالش میکشد. همچنین بانکها جهت ایجاد شفافیت بیشتر و افزایش کارایی عملیات خود که نیازمند در دسترس قرار دادن اطلاعات برای ذینفعان و رگولاتوری است، تحت فشار زیادی قرار گرفتهاند. در این زمینه باید اقدام فوری صورت پذیرد؛ چراکه تعداد رو به رشدی از بازیگران فینتکی در حال دستیابی به موفقیت در بازار هستند و مدلهای کسبوکار بانکداری سنتی را تهدید میکنند.

آیا خبرهای خوبی در راه است؟ بانکها پس از آنکه دهه گذشته را صرف پاسخگویی به اوامر رگولاتوری کردند، تمرکز خود را روی رشد قرار دادهاند. این رشد باید بهوسیله مدلهای نوین کسبوکاری محقق شود و به نوبه خود محصولات جدید و نوآورانهای را با چابکی و انعطافپذیری هر چه بیشتر نسبت به قبل ارائه دهد. از آن جایی که تا به امروز تمرکز تحولات دیجیتال بیشتر روی کانالهای فرانتآفیس (front-office) و مشتریان معطوف بوده است، ارائه نسل بعدی محصولات و خدمات نیازمند تحول دیجیتال پلتفرمهای سامانههای یکپارچه بانکداری بانکهاست.

موقعیت مرکزی و حساس سامانههای یکپارچه بانکداری آنها را به یکی از حیاتیترین اجزا در سرتاسر معماری بانکداری تبدیل کرده است. هرگونه تغییر در این سیستمها، تمام کانالها و عملکردها را تحت تاثیر قرار خواهد داد. به لحاظ تاریخی، جایگزینی کامل سامانه یکپارچه بانکداری تنها گزینهای بود که باعث میشد یک پلتفرم بانکداری ارتقا پیدا کند و بدین ترتیب ارتقای یک پلتفرم، تصمیمی حیاتی بود که سرنوشت یک بانک در گرو آن قرار داشت.

سامانههای یکپارچه بانکداری به سه گروه گسترده دستهبندی میشود:

- پلتفرمهای موروثی: اینها راهکارهای چندمنظورهای هستند که روی یک پلتفرم اختصاصی یا مجزا که اغلب یک سیستم مینفریم است به اجرا در میآیند. آنها تمایل دارند پیادهسازی پیچیدهای داشته باشند و معمولا دارای یک مدل مبتنی بر مجوز چندساله هستند.

- پلتفرمهای خدمتگرا: این پلتفرمها معماری خدمت گرا (SOA) و مبتنی بر طراحی را ارائه و پردازش آنی را امکانپذیر میکنند. آنها معمولا به صورت راهکارهای نرمافزاری به عنوان یک خدمت (SaaS) ارائه میشوند. این پلتفرمها عموما از یک مدل اشتراک محور دارای مجوز استفاده میکنند.

- پلتفرمهای بومی ابری: پلتفرمهایی هستند که از معماری مبتنی بر میکروسرویسها در کنار رابطهای برنامهنویسی کاربردی (APIها) در جهت ایجاد دسترسی به سایر خدمات داخلی و خارجی بهره میبرند. آنها از پردازش آنی پشتیبانی میکنند و به سبب ماهیت بومی ابری خود معمولا دارای یک مدل اشتراک پرداخت به ازای هر بار استفاده هستند.

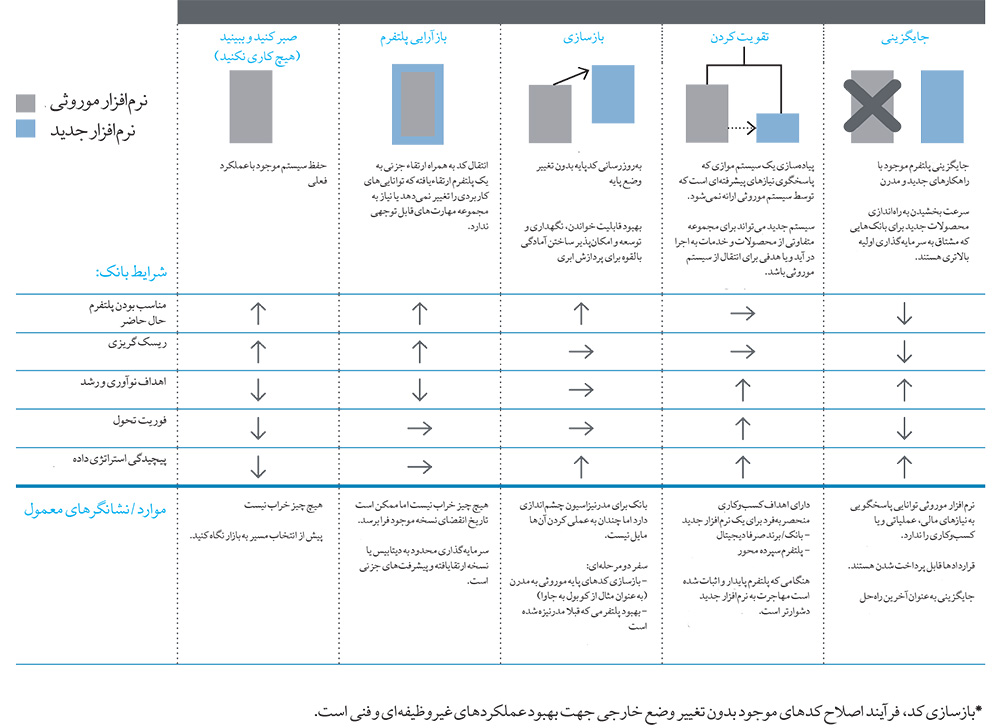

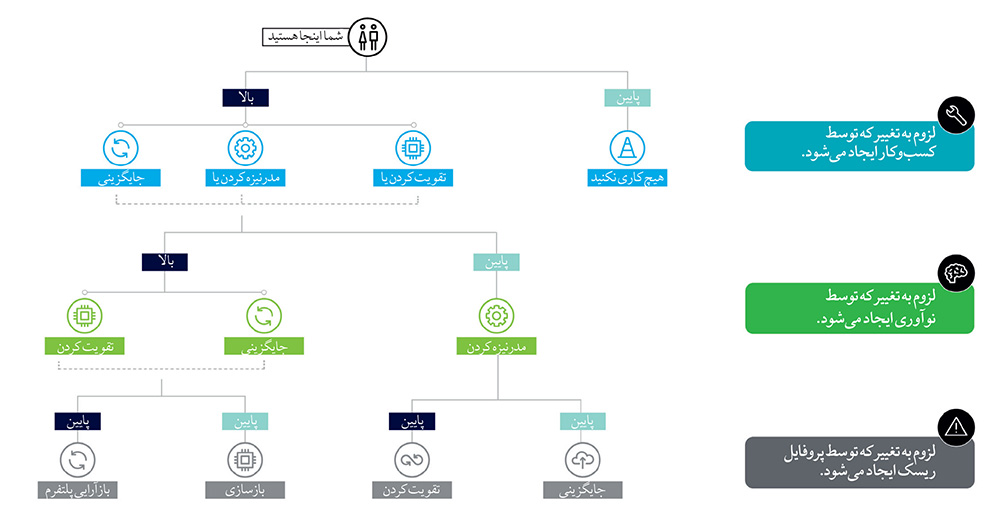

در حال حاضر بانکها با این مجموعه گسترده از راهکارهای فناوری که در دسترس آنها قرار گرفته است، جهت متحول ساختن قابلیتهای نرمافزاری خود دارای طیفی از گزینهها هستند. بانکها جهت تعیین اینکه کدام گزینه برایشان بهتر است، نیاز به ایجاد پروفایل مدرنیزاسیون خود بر پایه پایداری پلتفرم حال حاضر خود دارند. در این گزارش پنج گزینه اصلی برای بانکها ارائه شده است که باید آنها را مدنظر قرار دهند. این گزینهها در شکل زیر فهرست شدهاند.

تصمیم در مورد جایگزینی، تقویت، بازسازی و بازآرایی پلتفرم پیچیده است. از آنجایی که بانکها با هم تفاوت دارند، پیچیدن یک نسخه واحد برای همه عاقلانه نیست. رویکردی که در ادامه قرار داده شده است شامل مجموعهای از عوامل تصمیمگیری کلیدی است که به یک تصمیم آگاهانه منجر میشود.

حفظ نرمافزار موروثی

اولین گام، بررسی نیازهای کسبوکار و تعیین این نکته است که آیا پلتفرم موروثی از الزامات پردازشی، قابلیتهای تولید و انطباق با قوانین رگولاتوری پشتیبانی میکند یا خیر. اگر پلتفرم در سطحی قابلقبولی در حال فعالیت باشد، بانک ممکن است در کوتاهمدت تغییری ایجاد نکند. از سویی دیگر، اگر پلتفرم موروثی در انجام وظایف عملیاتی با شکست مواجه شود، آنگاه بعضی از جنبههای مدرنیزاسیون مورد نیاز است. در زمانی که انجام ندادن هیچ کاری وجه منفی ندارد، ممکن است این گزینه برای یک موسسه ریسک گریزتر که هنوز تجربه یا طرح کسبوکار خاصی ندارد عاقلانه باشد.

بازآرایی و بازسازی پلتفرم

هنگامی که یک طرح کسبوکاری جهت ایجاد برخی از انواع تغییرات بنا نهاده شده است، بانکها باید نیاز برای نوآوری را فراتر از محصولات و خدمات و قابلیتهای موجود در نظر بگیرند. آیا بازار به بانک فشار میآورد که محصولات و خدمات دیجیتال را توسعه دهد؟ آیا رقبا با محصولات و خدمات جدید از بانک پیشی گرفتهاند؟ اگر نوآوری یک نیاز ضروری نباشد، بسته به مقیاس دیگر تغییرات مورد نیاز بانک میتواند تصمیم به مدرنیزه کردن پلتفرم خود از طریق بازآرایی پلتفرم یا بازسازی بگیرد.

تقویت نرمافزار موروثی

یک بانک را در نظر بگیرید که میخواهد یک مدل کسبوکاری جدید که به نوعی از کسبوکارهای موجود مجزا شده است را راهاندازی کند (به عنوان مثال یک خط کسبوکاری جدید یا یک برند صرفا دیجیتال). در چنین موسساتی که نیاز بالایی به نوآوری دارند و فرصت برای ایجاد طرحهای متحولانهتر و بدون به خطر انداختن کسبوکار موروثی فراهم است، بانکها میتوانند بهسادگی گامی فراتر از مدرنیزه کردن پلتفرم خود بردارند. انتخاب بین گزینه تقویت نرمافزار یا جایگزینی آن، ابهامات در مورد ریسک و زمان را افزایش میدهد.

جایگزینی کامل پلتفرم

گزینه نهایی ما را به معضل موروثی بازمیگرداند. بانکی که راهی برای بهروزرسانی مناسب پلتفرم خود و تحقق بخشیدن به اهداف کسبوکاریاش نمیبیند، ممکن است تصمیم به جایگزینی کامل پلتفرم موروثیاش بگیرد. این رویکرد اگر چه همراه با ریسک است، اما در صورتی که فعالیت با پلتفرم فعلی غیرقابل توجیه باشد، میتواند گزینه جذابی به نظر برسد. به علاوه، بانک مجبور خواهد بود که ملاحظات دادهای پیچیدهای مانند تعیین استراتژی برای انتقال داده از سیستم موروثی به سیستم جدید را مدنظر قرار دهد.

آنچه که خواندید، بخشی از گزارش دیلویت با عنوان «تحول دیجیتال، سامانههای یکپارچه بانکداری را هدف قرار داده است» است که توسط راه پرداخت و با حمایت شرکت داتین ترجمه و منتشر شده است./راه پرداخت

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید