به گزارش بانک اول بازار بورس در طول یک سال اخیر مورد توجه زیادی قرار گرفته است. تا جایی که بازارهای دیگر مانند بازار پول، طلا، مسکن و غیره تقریباً راکد شده است. حالا دو روزی است که این هیجان بورس کمی خوابیده و شاخص بورس تهران بعد از حدود دو ماه رنگ قرمز را به خود دید.

بسیاری از ترس اینکه سودشان از دست برود، سعی میکنند در این روزهایی که شاخص بورس عقب کشیده است، سهام خود را بفروشند و طبیعی است که در حجم تقاضای بالا برای فروش، بسیاری هم از صف فروش جا میمانند.

سالهاست که کارشناسان سرمایه و بورس به تازهواردان بورسی توصیه میکنند که سهامداران خرد در بدو ورود سرمایهگذاری غیرمستقیم داشته باشند. کاری که در بسیاری از کشورهای دنیا در حال انجام است. در روش غیر مستقیم، فرد سرمایهگذار مدیریت سرمایه خود را به دست افرادی میسپارد که مهارت و دانش مالی بالایی دارند. در نتیجه سرمایه شما توسط یک تیم مدیریت میشود.

از روشهای سرمایهگذاریهای غیرمستقیم در بورس، استفاده از صندوقهای سرمایهگذاری مشترک یا اختصاصی است که در این گزارش قصد داریم نحوه سرمایهگذاری در هر کدام از آنها را توضیح دهیم. همچنین به این موضوع بپردازیم که کدام صندوقها گزینه بهتری برای سرمایهگذاری هستند؟

صندوق سرمایهگذاری دقیقاً به چه صندوقهایی گفته میشود؟

پیش از اینکه راه و روش سرمایهگذاری در صندوقهای سرمایهگذاری را بررسی کنیم، بد نیست بدانیم که صندوقهای سرمایهگذاری چگونه ایجاد شدند؟

زمزمههای ایجاد صندوقهای سرمایه گذاری در ایران از اسفندماه ۱۳۸۶ به گوش خورد. در آن زمان ۷ صندوق سرمایه گذاری پویا، حافظ، کارگزاری بانک صادرات، سهم آشنا، خبرگان سهام، پیشتاز و کارگزاری بانک ملی به مقدمات راهاندازی و پذیرهنویسی خود پرداخته بودند تا در فروردین و اردیبهشت ۱۳۸۷ فعالیت خود را بهصورت رسمی آغاز کنند.

سال بعد، یعنی سال ۱۳۸۸ صندوقها روند رو به رشدی را با شیب ملایم طی کردند و ۱۸ صندوق دیگر به جمع صندوقهای سرمایهگذاری پیوستند. از این تعداد دو صندوق از نوع درآمد ثابت، سه صندوق از نوع سهامی در اندازه بزرگ و بقیه از نوع صندوق سهامی در اندازه کوچک بودند.

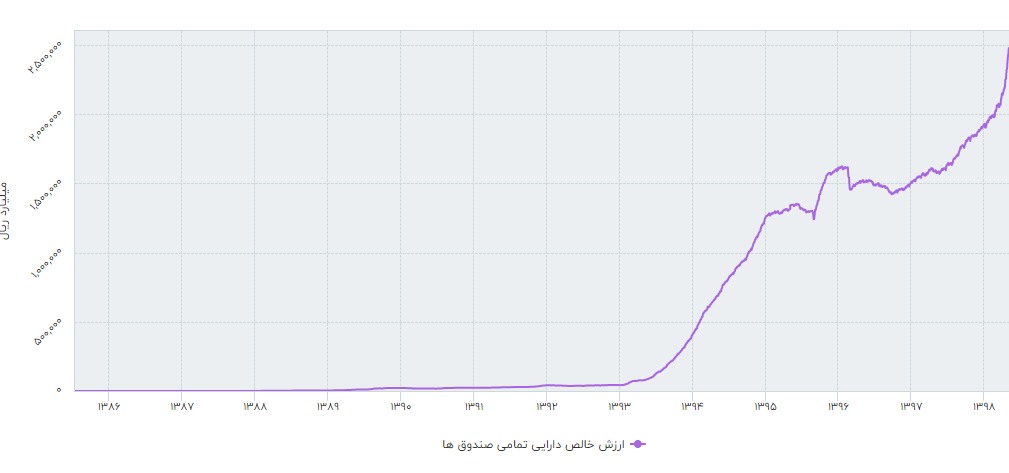

در روزهای پایانی سال ۱۳۹۸ تعداد ۲۰۲ صندوق در بازار سرمایه فعال بودند که خالص ارزش دارایی همه آنها به بیش از ۱۹۹ هزار میلیارد تومان رسیده بود و از این مقدار، ۱۸۱ هزار میلیارد تومان مربوط به صندوقهای درآمد ثابت بود. میانگین بازدهی همه صندوقها در طول سال ۱۳۹۸ حدود ۱۱۴ درصد بود و صندوقهای سهامی با بازدهی ۱۶۱.۵ درصد، بیشترین بازدهی را از آن خود کردند. در نمودار خطی زیر ارزش خالص دارایی صندوقها در کل دوره نشان داده شده که همانطور که میبینید ارزش خالص داراییها به ۲۴۰ هزار میلیارد تومان رسیده است.

صندوق سرمایهگذاری بنا به تعریفی که در ماده ۱ بند ۲۰ قانون بازار بورس و اوراق بهادار آمده، عبارت است از یک نهاد مالی که فعالیت اصلی آن سرمایهگذاری در اوراق بهادار است و مالکان آن نسبت به سرمایهگذاری خود در سود و زیان صندوق شریک هستند. وجوه دریافتی از سرمایهگذاران در صندوقها در ترکیب متنوعی از اوراق بهادار شامل سهام، اوراق قرضه، ابزارهای کوتاه مدت بازار پول و دارایی است.

در حقیقت هر فرد میتواند با سرمایه مورد نظر خود (هرچند اندک) در سبدی از داراییهای متنوع سرمایهگذاری کرده و به این ترتیب نسبت به آورده خود در سود و زیان صندوق سهیم شود. سرمایهگذار میتواند هر زمان که بخواهد سرمایه خود را از صندوق خارج کند، با این کار واحدهای سرمایهگذاری او از منابع صندوق به نرخ ارزش روز داراییها (NAV) بازخرید میشود. نرخ ارزش روز داراییها نشاندهنده کل خالص ارزش داراییهای یک شرکت یا صندوق سرمایهگذاری است.

بهطور خلاصه کار صندوقها این است که مبالغ کوچک را جمع آوری میکنند و این سرمایه جمع شده را بهصورت تخصصی در حوزههای مختلف تحت نظارت سازمان بورس و اوراق بهادار سرمایهگذاری میکنند. هر سودی که از بابت این فعالیت حاصل شد به نسبت سهم هر سرمایهگذار تقسیم میشود. مدیر صندوق هم بابت فعالیت حرفهای کارمزد دریافت میکند. حوزههای فعالیت این صندوقها میتواند اوراق بهادار، ارز، طلا و حتی ساختمان یا یک پروژه باشد.

صندوقها روی کدام ابزارهای پولی سرمایهگذاری میکنند؟

بهطور کلی صندوقهای سرمایهگذاری در ابزارهای پولی و مالی سرمایهگذاری میکنند. از ابزارهای پولی که صندوقهای سرمایهگذاری در آنها سرمایهگذاری میکنند، میتوان به سپردهها و گواهیهای سپرده بانکی اشاره کرد. ابزارهای مالی که صندوقها در آنها سرمایهگذاری میکنند شامل اوراق دارایی مانند سهام، اوراق بدهی مانند اوراق قرضه شرکتی، اوراق قرضه یا مشارکت دولتی (بدون ریسک) است.

در حال حاضر بیش از ۲۰۰ صندوق سرمایهگذاری وجود دارد که معمولاً کارگزاریها آنها را اداره میکنند. اگر به سایت مرکز پردازش اطلاعات مالی ایران مراجعه کنید، لیست تمامی این صندوقها را میبینید و اگر روی هر یک از صندوقها کلیک کنید، مشخصات آنها مانند اطلاعات سرمایهگذاری صندوق، ترکیب دارایی یا بازدهی آن نوشته شده است.

در نمودار زیر میزان ارزش خالص داراییهای صندوقها تا ۱۴ اردیبهشتماه نشان داده شده است.

کدام صندوق، با چه ویژگی؟

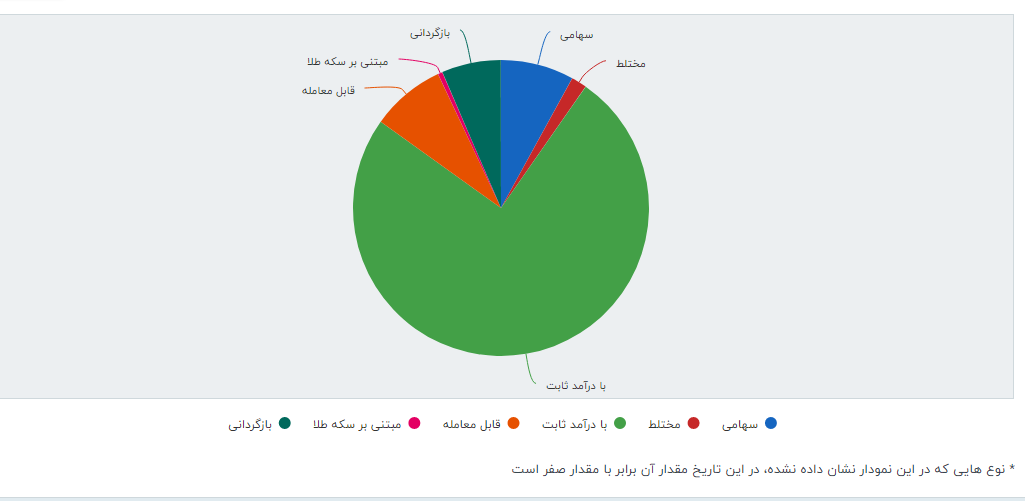

صندوقهای سرمایهگذاری انواع مختلفی دارند که ممکن است نام آنها به گوشتان خورده باشد. صندوقهای با درآمد ثابت، مختلط، سهامی، قابل معامله (ETF)، مبتنی بر سکه طلا و بازگردانی ز جمله این صندوقها هستند.

۱- صندوقهای سرمایهگذاری در اوراق با درآمد ثابت

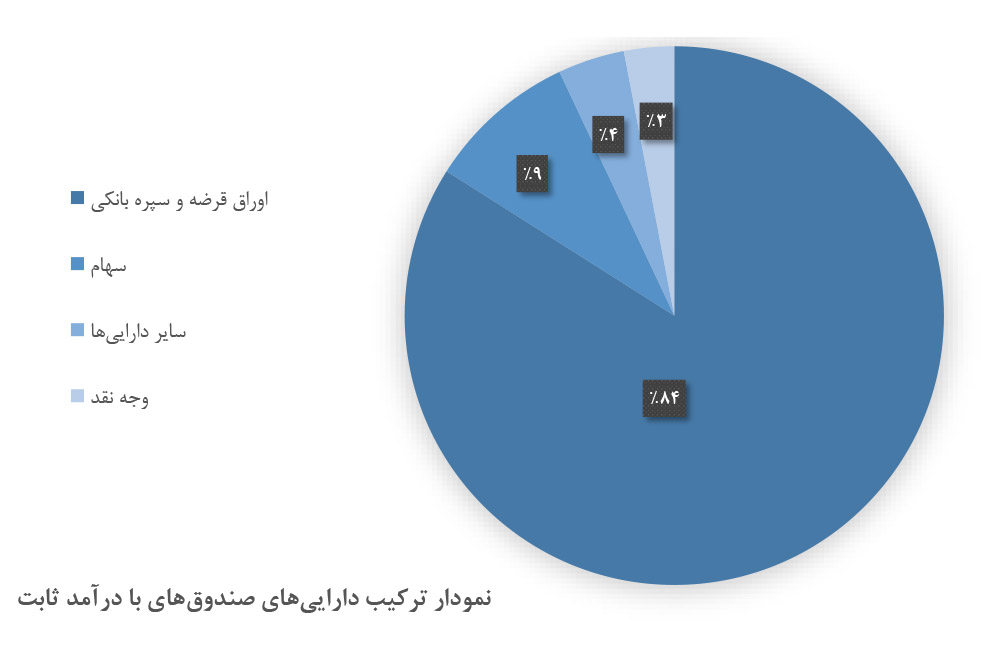

صندوق سرمایه گذاری با درآمد ثابت نوعی از صندوقهای سرمایهگذاری است که همه افراد حقیقی و حقوقی میتوانند با سرمایهگذاری در آن بهصورت دورهای سود دریافت کنند. سیاست سوددهی صندوقهای سرمایهگذاری با درآمد ثابت معمولاً پرداخت سود بهصورت یک ماهه یا سه ماهه است و اگر به غیر از این باشد این موارد در امید نامه صندوق ذکر میشود. در نمودار زیر ترکیب داراییهای صندوق با درآمد ثابت در شش ماهه اخیر نشان داده شده است.

برای انتخاب بهترین صندوق با درآمد ثابت باید به کارنامه صندوق در سالهای قبل و میزان بازدهی آن توجه کرد. میزان سود سالیانه صندوقها معمولاً از قبل پیشبینی میشود. این پیشبینی صددرصد دقیق نیست و در عمل ممکن است کمی بیشتر و یا کمتر سودآوری داشته باشد.

۲- صندوق سرمایه گذاری در سهام

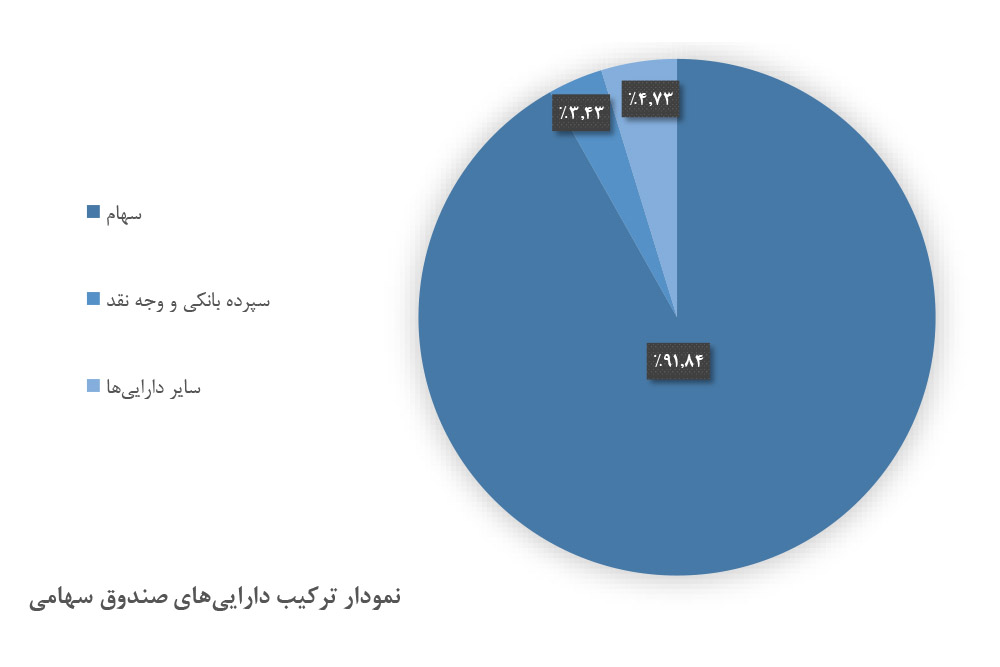

صندوق سهامی نوعی صندوق سرمایهگذاری مشترک است که اکثر سبد دارایی آن را سهام شرکتهای پذیرفته شده در بورس تشکیل میدهد. این صندوقها برخلاف صندوق سرمایهگذاری با درآمد ثابت اغلب تقسیم سود دورهای ندارند.

سود صندوق سهامی ناشی از تفاوت قیمت خریدوفروش واحدهای صندوق است. یعنی سرمایهگذاران از افزایش قیمت واحدهای صندوق سود میبرند. صندوقهای سهامی کوچک معمولاً بین ۵ تا ۵۰ هزار و صندوقهای سهامی بزرگ بین ۵۰ تا ۵۰۰ هزار واحد سرمایهگذاری قابل انتشار دارند.

سیاست مالی این صندوقها از جمله سوددهی، سیاست مدیریتی، ترکیب داراییها و غیره در امیدنامه آنها ذکر شده و بهتر است همیشه قبل از سرمایهگذاری در صندوقها امیدنامه آنها مطالعه شود. در نمودار زیر ترکیب داراییهای صندوق سهامی در شش ماهه اخیر نشان داده شده است.

برای انتخاب بهترین صندوق سرمایهگذاری سهامی باید به کارنامه صندوق در سالهای قبل و میزان بازدهی آن توجه کرد. این صندوقها بهدلیل سرمایهگذاری بخش اعظمی از سرمایه در بازار سهام نسبت به دیگر صندوقها دارای ریسک بیشتری است و در نتیجه انتظار سود بیشتری نسبت به داراییهای با درآمد ثابت مانند سپردههای بانکی و اوراق مشارکت دارد. بنابراین صندوق سهامی بیشتر مناسب افراد ریسکپذیر با دید سود در بلندمدت است.

۳- صندوق سرمایهگذاری مختلط

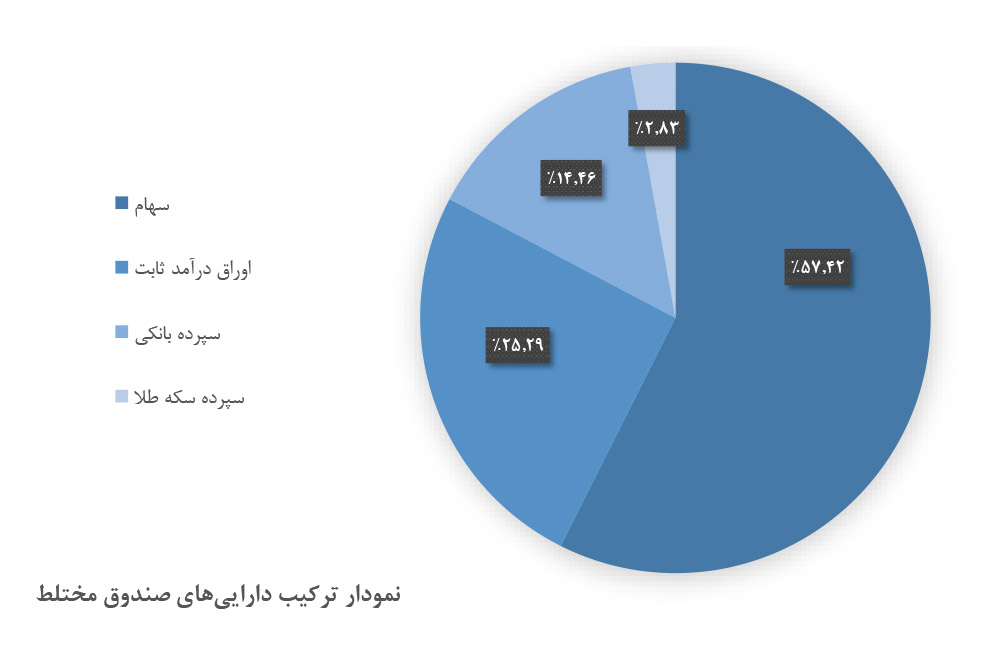

صندوقهای سرمایه گذاری درآمد ثابت و صندوقهای سرمایهگذاری در سهام را توضیح دادیم. صندوق سرمایهگذاری مختلط از لحاظ میزان ریسک و بازده گزینهای میان این دو است. یعنی برای سرمایهگذاری در این صندوقها نیاز به ریسکپذیری بالا در حد صندوقهای سهامی نیست و همزمان میزان سوددهی آن از صندوقهای درآمد ثابت بیشتر است. در نمودار زیر ترکیب داراییهای صندوقهای مختلط در شش ماهه اخیر نشان داده شده است.

۴- صندوق سرمایهگذاری مبتنی بر سکه طلا

ما طلا را بهعنوان یک کالای سرمایهگذاری و پسانداز میشناسیم. یعنی طلا میخریم تا هم ارزش پولمان حفظ شود و هم اگر روزی نیاز به پول نقد داشتیم بفروشیم. همه این خریدوفروشها را هم با طلای فیزیکی انجام دادهایم، چرا که احتمالاً عده کمی صندوق سرمایه گذاری طلا را میشناسند.

خیال کنید یک گاوصندوق پر از طلا وجود دارد که هر تکهاش مال یکی است. هر کس هم میتواند هر قدر که در تواناییاش است طلا بخرد و در این گنج داخل گاو صندوق سهیم باشد. از چند هزار تومان گرفته تا چند صد میلیون تومان. گاوصندوق هم مدیری دارد که حواسش به همه چیز است و میداند کی طلا بخرد و کی بفروشد که سرمایه مجموعه بیشتر شود و همه با هم سود کنند.

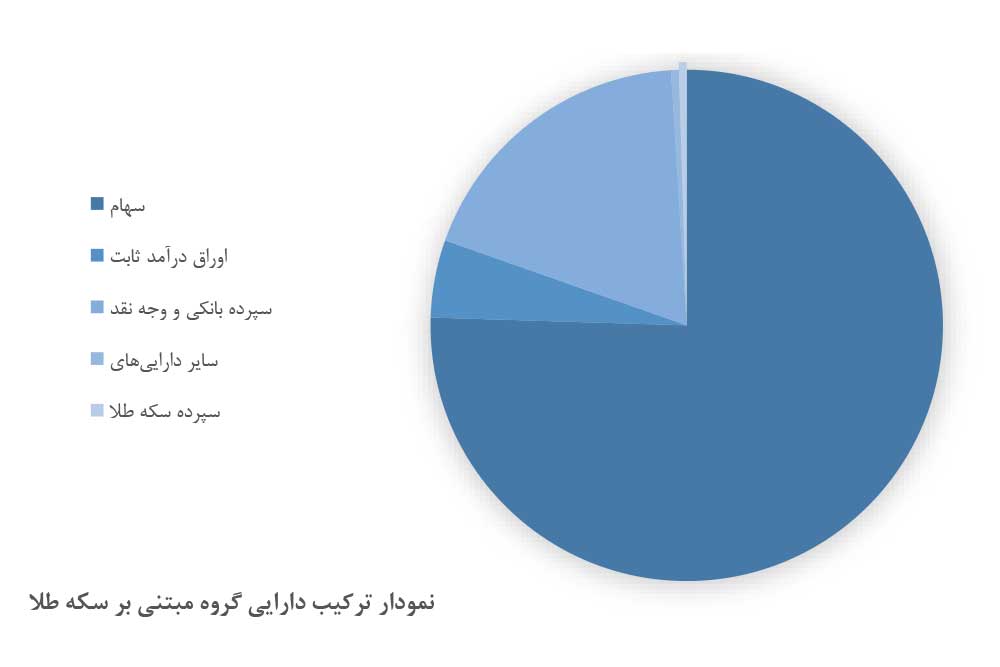

صندوقهای سرمایهگذاری طلا (Gold Funds)، یکی از انواع صندوقهای سرمایهگذاری مشترک و قابل معامله (ETF) در بورس کالا هستند. این صندوقها سرمایه مشتریان خود را به جای خرید سهام، روی وجه نقد و اوراق مبتنی بر سکه طلا سرمایهگذاری میکنند. درجدول زیر ترکیب دارایی گروه مبتنی بر طلا را مشاهده میکنید.

صندوقهای طلا حداقل ۷۰ درصد از دارایی خود را در خرید سکه طلا سرمایهگذاری میکنند و مابقی را در اوراق با درآمد ثابت. به این صورت که مدیر صندوق، سکههای مورد نیاز را از بازار یا بانک کارگشایی میخرد و در یک بانک عامل سپردهگذاری میکند.

ریسکهای خرید طلای فیزیکی با استفاده از صندوقهای سرمایهگذاری طلا به حداقل میرسد. یعنی در صندوقهای طلا سعی شده تمام ریسکها و مشکلات خرید طلا رفع شود و در کنارش یک سری مزیتهای دیگر هم داشته باشد. رفع مشکلات نگهداری فیزیکی طلا و سکه، قابلیت سرمایهگذاری با سرمایههای کوچک و کاهش کارمزد معاملات از مزایای سرمایهگذاری در صندوق سرمایهگذاری طلاست. کارمزد معاملات فیزیکی طلا حدود ۱ تا ۲ درصد است و در صندوقهای طلا به ۰.۱۵ درصد کاهش مییابد. همچنین این صندوقها قابل معامله در بورس هستند. به این معنی که برای خریدوفروش واحدهای این صندوق، نیازی به مراجعه حضوری نیست و از طریق سامانههای معاملاتی آنلاین این کار صورت میگیرد.

برای سرمایهگذاری در صندوقهای طلا و خریدوفروش نماد این صندوقها، داشتن کد بورسی الزامی است. برای گرفتن کد بورسی هم کافی است از طریق یکی از سامانههای معاملاتی که توسط کارگزاران بورس ارائه شده اقدام کنیم. بنابراین تمام کسانی که در کارگزاریها بهصورت آنلاین معامله انجام میدهند، امکان خریدوفروش نماد صندوقهای طلا را هم دارند.

در حال حاضر در بازار بورس اوراق بهادار ایران تنها چهار صندوق سرمایهگذاری مبتنی بر طلا فعالیت میکنند.

صندوق سرمایهگذاری پشتوانه طلای لوتوس پارسیان با نماد «طلا»: این صندوق اولین صندوق مبتنی بر طلا در ایران است که از خردادماه ۱۳۹۶ شروع به فعالیت کرده است.

صندوق سرمایه گذاری مبتنی بر سکه طلای کیان با نماد «گوهر»: بهعنوان دومین صندوق مبتنی بر طلا از آذر ماه ۱۳۹۶ کار خود را آغاز کرده است.

صندوق سرمایه گذاری طلای زرافشان امید ایرانیان با نماد «زر»: این صندوق سرمایهگذاری طلا از مهرماه ۱۳۹۶ آغاز به کار کرده است.

صندوق سرمایهگذاری مبتنی بر سکه طلای مفید با نماد «عیار»: این صندوق از خردادماه ۱۳۹۷ کار خود را آغاز کرده و نسبت به سایر صندوقهای طلا سابقه کمتری دارد.

۵- صندوقهای سرمایهگذاری بازارگردانی

صندوقهای بازارگردانی برای دور کردن بازار سرمایه از نوسانات شدید به وجود آمدهاند تا سهام را متعادل نگه دارند و مانع از ایجاد صف خریدوفروش شوند و در عین حال ارزش سهام را به ارزش ذاتی آن نزدیک کنند. بنابراین صفهای خریدوفروش بیمورد از بین میروند و به روان شدن معاملات کمک میکنند که در نتیجه آن، قدرت نقدشوندگی سهام بالا میرود و از دستکاری قیمت سهام توسط برخی سودجویان بازار جلوگیری میشود.

صندوقهای بازارگردانی مقداری از سهام شرکتهایی که در بازار سرمایه فعال هستند را در اختیار دارند و با آنها خرید و فروش انجام میدهند. البته هدفشان از این خریدوفروش، متعادل نگه داشتن ارزش سهام آن شرکت و جلوگیری از قفل شدن بازار آن بهوسیله ایجاد صف خریدوفروش است. به همین دلیل کارمزد معاملات این صندوقها بسیار پایین است و سازمان بورس برای حمایت از آنها، در کارمزد معاملاتشان ۸۰ درصد تخفیف داده است.

این صندوقها اصولا توسط خانوادهای از سهام که مرتبط به هم هستند ایجاد و توسط خود آنها اداره میشوند. بهعنوان مثال گروه سهام شرکتهای زیر نظر بانک ملت، یک صندوق بازارگردانی ایجاد میکند تا با بازارگردانی سهام این شرکتها، ارزش سهام آنها را حفظ کند و همچنین سودجویان نتوانند در تغییر ارزش ذاتی سهام دخالت داشته باشند. این صندوقها با هدف سوددهی ایجاد نمیشوند، اما نتیجهای که به دنبال دارند، سوددهی سهام شرکتهای حاضر در صندوق خواهد بود.

در حال حاضر ۳۹ صندوق سرمایهگذاری اختصاصی بازارگردانی در کشور فعال است که مشتری آنها فقط شرکتهای حقوقی هستند.

۶- سرمایهگذاری در صندوقهای قابل معامله یا ETF

ETF مخفف عبارت Exchange Traded Fund به معنی صندوق قابل معامله در بورس است. دیگر صندوقهای سرمایهگذاری امکان معامله را ندارند و سرمایهگذاران برای خریدوفروش واحدهای سرمایهگذاری باید اغلب از طریق مراجعه به صندوقی که در آن سرمایهگذاری کردهاند، اقدام کنند؛ اما واحد سرمایهگذاری این نوع صندوقها مشابه سهام عادی بهراحتی قابل خریدوفروش است. یعنی هر میزان درصد از واحدهای کل یک صندوق را تهیه کنیم، به همان نسبت از کل سرمایهگذاری صندوق بهرهمند میشویم و چون قیمت این واحدها ارزان است گزینه مناسبی برای سرمایهگذاری است.

این صندوقها نسبت به دیگر صندوقهایی که توضیح دادیم، چند مزیت دارد. اول اینکه بهصورت آنلاین در بورس قابل معامله هستند، و به آنها صندوق سرمایهگذاری قابل معامله در معاملات برخط هم گفته میشود. برای فروش واحدهای صندوقهای قابل معامله در بورس کافی است مانند سهام شرکتها از طریق پنل معاملاتی کارگزاری خود اقدام به فروش واحد صندوق مورد نظر کنید.

NAV این صندوقها هر دو دقیقه یک بار بروزرسانی میشود، بنابراین لازم نیست برای خریدوفروش واحدهای خود مانند صندوقهای غیرقابل معامله منتظر کشف قیمت تا روز بعد بمانید.

صدور یا ابطال واحد در صندوقهای سرمایهگذاری چگونه انجام میشود؟

در معاملات سهام از کلمه خریدوفروش برای نوع معامله استفاده میشود؛ اما در معاملات صندوقهای سرمایهگذاری از واژه صدور (در زمان خرید) و ابطال (در زمان فروش) استفاده میشود.

برای خروج از سرمایهگذاری یا همان ابطال واحد سرمایهگذاری، سرمایهگذار باید بهصورت حضوری به یکی از شعب معرفی شده در سایت صندوقها، مراجعه یا اینترنتی اقدام به ابطال تمام واحدهای سرمایهگذاری کند.

محاسبه قیمت ابطال هر واحد سرمایهگذاری، بر اساس قیمت ابطال واحد سرمایهگذاری روز کاری بعد از تاریخ درخواست ابطال انجام میشود. یعنی واحد سرمایهگذاری به قیمت ابطال روز بعد محاسبه و بعد از گذشتن مدتی که در امیدنامه صندوق ذکر شده است مبلغ ابطال شده به حساب سرمایهگذار واریز میشود. این مدت زمان کاملاً قراردادی است، مثلاً برای بعضی از صندوقها آنی و برای برخی بین ۳ تا ۷ روز کاری لحاظ شده است.

برای آن دسته از صندوقهای سرمایهگذاری که معاملات آن بهصورت حضوری انجام میشود، نیاز است که سرمایهگذار با مدارک لازم به شعب صندوق مراجعه کند. بهعنوان مثال صندوق سرمایهگذاری مشترک آگاه را در نظر میگیریم، این صندوق یک صندوق سرمایهگذاری در سهام (ریسکی) محسوب میشود که سرمایهگذاری در آن از طریق مراجعه حضوری امکانپذیر است.

اما برخی از کارگزاریها برای صندوقهای سرمایهگذاری خود امکان صدور و ابطال الکترونیکی را راهاندازی کردهاند. مانند صندوق سرمایهگذاری آرمان کارآفرین، سبدگردان آسمان، تامین سرمایه سپهر، اکسیر فارابی و غیره.

بهترین صندوقهای سرمایهگذاری کدام صندوقها هستند؟

همانطور که در ابتدای گزارش گفتیم، در حال حاضر بیش از ۲۰۰ صندوق سرمایهگذاری در رشتههای گوناگون و گروههای متفاوت، مشغول به فعالیت هستند و منابع مالی تحت مدیریت آنها به بیش از۲۰۰ هزار میلیارد تومان میرسد. شاید در این تعداد زیاد صندوق، بسیارای از افراد نتوانند تشخیص دهند که کدام صندوق بازدهی خوبی داشته و بهترعمل کرده است.

سامانه هوشمند رتبهبندی صندوقهای سرمایهگذاری براساس آخرین اطلاعات مربوط به پایان سال ۱۳۹۸، برترین صندوقهای سرمایهگذاری را بر اساس سامانه رسام مشخص کرده است. صندوقهایی که بیشترین امتیاز را در سه طبقه اصلی صندوقهای سرمایهگذاری، شامل صندوقهای با درآمد ثابت، صندوقهای سهامی و صندوقهای مختلط، در جدولهای زیر نشان داده شده است.

صندوقهای با درآمد ثابت:

رتبهنام صندوقنام مدیر

اولامین آشنا ایرانیانسبدگردان سهم آشنا

دوممشترک گنجینه الماس پایدارکارگزاری سبدگردان الماس

سوممشترک سپهر تدبیرگرانکارگزاری تدبیرگران فردا

چهارممشترک کارگزاری کارآفرینکارگزاری بانک کارآفرین

پنجمدوم اکسیر فارابیکارگزاری فارابی

ششماعتماد کارگزاری بانک ملی ایرانکارگزاری بانک ملی ایران

هفتممشترک نوین نگر آسیاسبدگردان نوین نگر آسیا

هشتممشترک اندیشه فرداکارگزاری بانک پاسارگاد

نهممشترک فراز اندیش نوینکارگزاری تأمین سرمایه نوین

دهممشترک صنعت و معدنکارگزاری بانک صنعت و معدن

صندوقهای سهمی:

رتبهنام صندوقنام مدیر

اولمشترک توسعه ملیکارگزاری بانک ملی ایران

دوممشترک یکم سامانکارگزاری بانک سامان

سوممشترک ارزش کاوان آیندهسبدگردان آسال

چهارمهمیان سپهرتامین سرمایه سپهر

پنجممشترک آسمان یکمسبدگردان آسمان

ششممشترک بورسیرانکارگزاری بورسیران

هفتمثروت آفرین تمدنتامین سرمایه تمدن

هشتممشترک نوید انصارکارگزاری بانک انصار

نهمگنجینه رفاهکارگزاری بانک رفاه کارگران

دهممشترک بانک خاورمیانهکارگزاری بورسیران

صندوقهای مختلط:

رتبهنام صندوقنام مدیر

اولمشترک کوثرکارگزاری بانک صنعت و معدن

دومکارگزاری بانک تجارتکارگزاری بانک تجارت

سوممشترک امین آویدکارگزاری امین آوید

چهارممختلط گوهر نفیس تمدنتامین سرمایه تمدن

پنجمارمغان یکم مللموسسه مالی و اعتباری مل

صندوقهایی که بازدهی بیشتری داشتند

صندوقهای سرمایهگذاری مختلف دارای بازده و ریسک متفاوتی هستند. صندوقهای با درآمد ثابت که بیشترین درصد سرمایهگذاری را در اوراق بهادار با درآمد ثابت و سپرده بانکی دارد، جزو کمریسکترین صندوقها بوده و همچنین بازده مورد انتظار آنها کمتر از بقیه صندوقهاست.

در مقابل صندوقهای سهامی بیشترین ریسک و بازده مورد انتظار را دارند. این صندوقها بیشترین درصد سرمایهگذاری را در سهام و حق تقدم سهام انجام میدهند. بنابراین ریسک این صندوقها بیشتر از سایر انواع صندوقهاست.

در مقابل این دو گروه، صندوقهای مختلط قرار دارد که با ایجاد توازن در ترکیب داراییهای خود رویه متعادلتری را در ریسک و بازده اتخاذ کردهاند. این صندوقها تقریباً بهطور یکسان هم در سهام و حق تقدم سهام و هم در اوراق بهادار با درآمد ثابت و سپرده بانکی سرمایهگذاری میکنند.

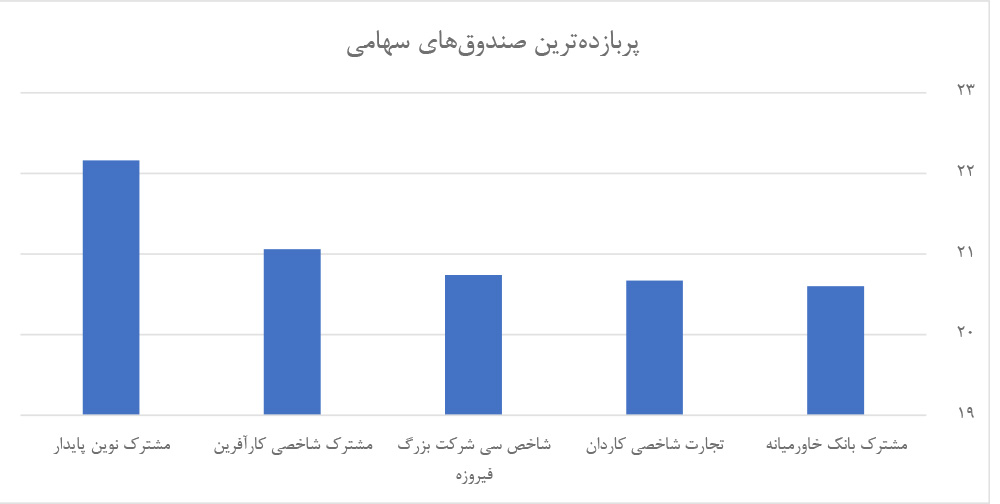

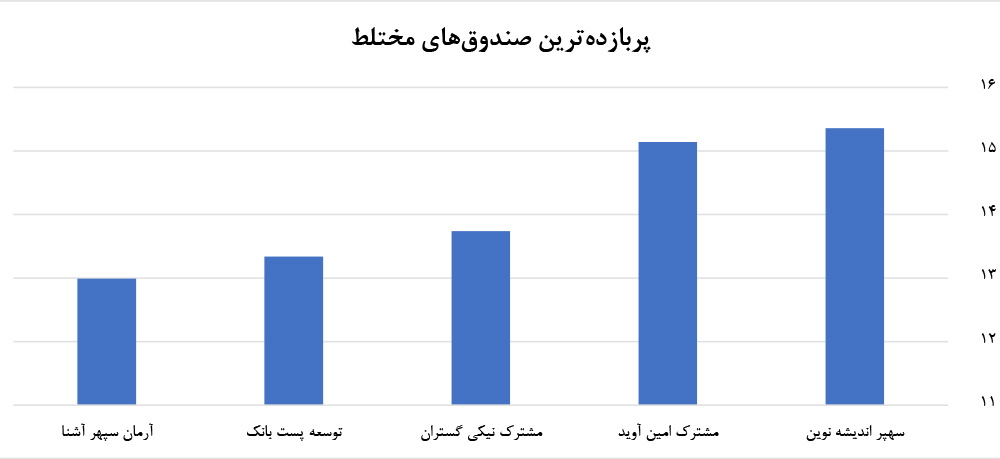

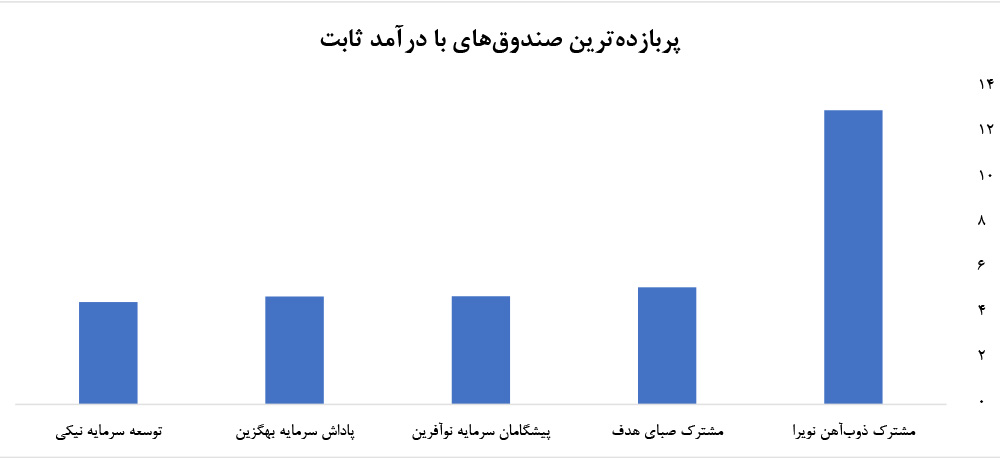

در نمودارهای زیر پربازدهترین صندوقها را در هفته منتهی به ۱۲ اردیبهشتماه ۱۳۹۹نشان داده است. در این گزارش صندوقهای قابل معامله هم در نظر گرفته شده است.

پربازدهترین صندوقهای سهامی

پربازدهترین صندوقهای مختلط

پربازدهترین صندوقهای با درآمد ثابت

/راه پرداخت

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید