به گزارش بانک اول به نقل از دنیای اقتصاد- همچنین نرخ رشد نقطهبهنقطه سپردهها نیز به ۹/ ۲۱ درصد رسیده است. براساس این آمارها میتوان عنوان کرد پس از ابلاغ دستورالعمل درخصوص رعایت نرخ سود تعیین شده، قدری از ورودی رشد سپردههای بانکی کاسته شده است. البته فرصت یک هفتهای بانک مرکزی، در اجرای این بخشنامه باعث شده که نقدینگی سرگردان نیز تبدیل به سپردههای بانکی شود و رشد مانده سپردهها تغییر قابلتوجهی نسبت به ماههای قبل نداشته باشد.

کاهش جزئی رشد سپردهها

بانک مرکزی آخرین آمارهای مانده سپرده و مانده تسهیلات بانکی را در شهریورماه سالجاری منتشر کرد. بانک مرکزی عنوان میکند که اطلاعات گزارش آمارهای بانکی درباره بانکهای دولتی، خصوصی شده، خصوصی و موسسات اعتباری غیربانکی دارای مجوز نزد بانک مرکزی ایران است. عمده ارقام سپردههای ریالی بخش غیردولتی نزد بانکها و موسسات اعتباری شامل سپردههای دیداری، قرض الحسنه پسانداز، سپرده سرمایهگذاری کوتاهمدت و بلندمدت، پیش دریافتهای غیردولتی و بستانکاران موقت ریالی و سپردههای ارزی شامل سپردههای دیداری، مدتدار، پسانداز و پیش دریافت اعتبارات اسنادی غیردولتی و بستانکاران موقت ارزی است. آخرین آمارهای بانک مرکزی نشان میدهد که میزان کل مانده سپردههای بانکی در شهریورماه سالجاری به ۱۴۱۹ هزار میلیارد تومان رسیده است. این رقم در شهریورماه نسبت به ماه قبل رشد ۹/ ۱ درصدی را ثبت کرده است. رشد ماهانه مانده سپردههای بانکی، در مردادماه سالجاری معادل ۲/ ۲ درصد بوده است. این موضوع نشان میدهد که میزان رشد ماهانه سپردهها در شهریورماه نسبت به مردادماه کاهش یافته است. این روند در آمار رشد نقطهبهنقطه مانده سپردهها نیز مشاهده میشود. براساس آمارهای بانک مرکزی میزان رشد سپردهها در شهریورماه سالجاری نسبت به مدت مشابه سال قبل معادل ۹/ ۲۱ درصد بوده است. این رقم در مردادماه به ۶/ ۲۲ درصد میرسد. میانگین رشد نقطهبهنقطه در یک سال منتهی به شهریورماه معادل ۴/ ۲۲ درصد بوده است.

عکسالعمل به بخشنامه بانک مرکزی

بانک مرکزی در هفته دوم شهریورماه با ابلاغ یک بخشنامه ۸ بندی، از لزوم اجرایی شدن مصوبات شورای پول و اعتبار تاکید کرده بود. در این مصوبه حداکثر نرخ سود برای سپردههای سالانه معادل 15 درصد عنوان شد. البته اجرایی شدن این بخشنامه، یک هفته به طول کشید و در این فرصت بسیاری از بانکها فرصت کردند که سپردههای جاری و سپردههای مدتدار قبلی مشتریان را با نرخهای بالاتر از 15 درصد تمدید کنند. این رفتار در بازار پول باعث شد که در هفته ابتدایی شهریورماه بخش زیادی از سپردههای جاری به سپردههای مدت دار بانکی تبدیل شود. حتی این فرصت یک هفته برای اجرایی شدن دستورالعمل باعث بروز برخی انتقادات نسبت به بانک مرکزی شد. در پاسخ به این انتقادات رئیسکل بانک مرکزی تاکید کرد که در اجرای این بخشنامه باید به کاهش سیالیت سپردههای بانکی و حداقلسازی اثرپذیری سایر بازارها به ویژه بازار ارز از کاهش نرخ سود بانکی توجه کرد. به اعتقاد سیف، کشیده شدن دامنه رقابت ناسالم شبکه بانکی به جذب سپردههای کوتاهمدت عادی (روزشمار) در طول یک سال گذشته باعث شده بود، سهم بالایی از سپردههای بانکی به سپردههای روز شمار اختصاص یابد و در نتیجه سیالیت منابع بانکی به میزان زیادی افزایش یابد. از این رو اجرای ناگهانی بخشنامه بانک مرکزی احتمال بروز تلاطم در سایر بازارهای دارایی را به میزان زیادی افزایش میداد. سیف معتقد است که این کار باعث شده که بخش قابلتوجهی از سپردههای کوتاهمدت عادی به سپردههای با ماندگاری بالاتر تبدیل شود. البته پس از اجرایی شدن بخش نامه بانک مرکزی در تاریخ یازدهم شهریورماه به نظر میرسد که از رشد سپردههای بانکی کاسته شده است، زیرا اکثر قراردادهای بلندمدت پیش از تاریخ ۱۱ شهریورماه با نرخ بالاتر از حد مقرر بسته شد. آمارهای بانک مرکزی نشان میدهد که اگر چه میزان رشد مانده سپردههای در بازه ماهانه و نقطهبهنقطه در شهریورماه کاهش یافته است، اما این روند به شکل قابلمشهودی نیست و علت آن را میتوان فعل و انفعالات صورت گرفته در شهریورماه دانست؛ بهطوریکه در هفته ابتدایی شهریورماه میزان سپردههای بانکها رشد بالایی داشته، اما در هفتههای بعد از بخشنامه بانک مرکزی، احتمال از سطح رشد مانده سپردهها کاسته شده است. البته تغییر روند سپردههای جاری و کوتاهمدت را نمیتوان در گزارش آمارهای بانکی، مشاهده کرد. این روندها در گزارش آمارهای پولی و بانکی منتشر میشود که اطلاعات شهریورماه هنوز از سوی بانک مرکزی منتشر نشده است.

کاهش رشد مانده تسهیلات بانکی

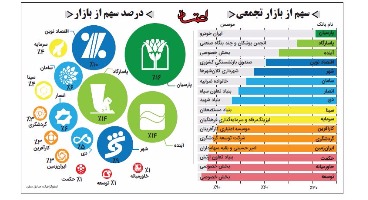

در کنارآمارهای مربوط به مانده سپردههای بانکی، بانک مرکزی آمارهای مربوط به مانده تسهیلات بانکها را نیز منتشر کرده است. عمده ارقام تسهیلات شامل مطالبات از دولت، خالص تسهیلات اعطایی اعم از ریالی و ارزی و مطالبات سررسید گذشته، معوق و مشکوکالوصول است. آمارهای بانک مرکزی نشان میدهد که در شهریورماه سالجاری میزان مانده تسهیلات به ۱۰۶۷ هزار میلیارد تومان رسیده است. رشد ماهانه مانده تسهیلات بانکها در شهریورماه معادل ۲ درصد بوده است، این رقم در مردادماه نیز به همین میزان بوده و رشد حجم تسهیلات تغییر نکرده است. اما از میزان رشد نقطهبهنقطه تسهیلات به میزان قابلتوجهی کاسته شده است. براساس آمارهای این گزارش حجم مانده تسهیلات در شهریورماه سالجاری نسبت به مدت مشابه سال قبل ۱۹ درصد بود، این در حالی است که این رقم در مردادماه معادل با ۲۳ درصد ثبت شده بود. رشد نقطهبهنقطه حجم تسهیلات بانکها پس از آبان ماه سال قبل همواره روند نزولی را ثبت کرده است. کارشناسان معتقدند که بخش قابلتوجهی از تسهیلات بانکها که در آمارها منعکس میشود، استمهال تسهیلات سررسید گذشته قبلی است.

براساس آمارهای بانک مرکزی میتوان نسبت تسهیلات به سپرده (با کسری قانونی) را مشخص کرد. این نسبت در حقیقت عنوان میکند که بانکها چه نسبتی از منابع خود را در قالب تسهیلات به مشتریان اعطا کردند. به اعتقاد کارشناسان رقم ۸۵ درصد میتواند برای نسبت تسهیلات به سپرده، یک مرز حداکثری باشد. در سالهای ابتدایی دهه ۹۰ بهدلیل تسهیلاتدهی بیقاعده بانکها و کاهش نرخ دستوری تسهیلات این نسبت حتی به ۱۱۰ درصد نیز رسیده است. آمارهای بانک مرکزی نشان میدهد که در شهریورماه سالجاری این نسبت به ۸۴ درصد رسیده که در محدوده استاندارد قرار دارد. این رقم در خردادماه سالجاری با ثبت رقم ۱/ ۸۲ درصد به کمترین میزان سالجاری در ماههای اخیر رسیده است.

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید