به گزارش بانک اول به نقل از تسنیم نرخ بهره اسمی و واقعی در ایران به یکی از مباحث طولانی تبدیل شده و لازم است با دقت و بدون مفروض گرفتن ادبیات متعارف و به صورتی پدیدارشناسانه بررسی شود. طیفی از کارشناسان توجه ویژه ای به موضوع نرخ بهره داشته و ریشه مشکلات را در عدم توجه به دو مفهوم «بهره اسمی» و «بهره واقعی» می دانند. «زمانی که در مورد نرخ بهره طبیعی صحبت میشود، اقتصاددانان عموما روی نرخهای بهره واقعی متمرکز میشوند. آنها معتقدند نوسانات نرخهای واقعی بیشتر از تغییرات نرخهای اسمی روی تصمیمهای تجاری که در مورد مخارج سرمایهگذاری گرفته میشود و تصمیمهای مصرفکنندگان در مورد خرید کالاهای بادوام مثل یخچالها و ماشینها، مسکن جدید و در نتیجه رشد اقتصادی تاثیر میگذارند.»(دنیای اقتصاد - 88/2/7)

بنابراین موضوع نرخ بهره چه نوع واقعی و چه نوع اسمی؛ با این فرض که این مفاهیم درست و اصیل هستند؛ به وسیله ای برای توجیه نرخ های بهره بالا در اقتصاد ایران تبدیل شده است. موافقان این مفاهیم معتقدند؛ وقتی از نرخ بهره صحبت می کنیم نخست باید نرخ بهره اسمی را از نرخ بهره واقعی جدا کنیم، زیرا

* نرخ بهره واقعی یعنی نرخ بهره اسمی منهای نرخ تورم انتظاری.

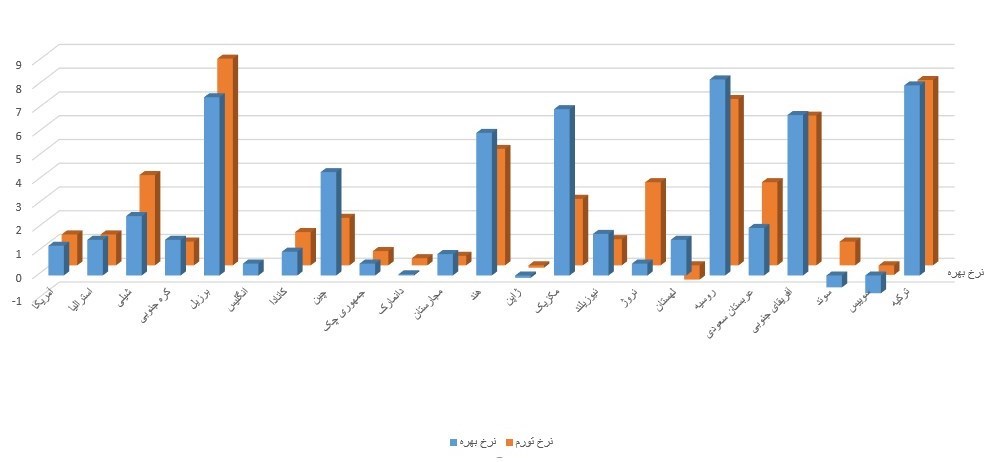

نکته: برخی از مردم و حتی اقتصادداناندر مقایسه نرخ بهره ایران و کشورهای دیگرنتیجه گیری می کنند که نرخ بهره ایران در مقایسه با سایر کشورهای دنیا بالاست. اشتباه تحلیلی این است که، این افراد در واقع نرخ های بهره اسمی کشورها را با یکدیگر مقایسه می کنند نه نرخ بهره حقیقی انها را. یعنی اگر در اروپا نرخ بهره اسمی 4 درصد و نرخ تورم 2 درصد باشد به این معناست که نرخ بهره واقعی 2+ درصد است. و اگر در ایران نرخ استفاده از تسهیلات 12 درصد و بسیار بالاتر از 4 درصد اروپا باشد، اما نرخ تورم مثلا 18 درصد باشد، نرخ بهره واقعی 4- درصد است. برای اشخاص و خانوارها؛ مهم نرخ بهره حقیقی است و تمایل خانوار برای سپرده گذاری در بانک وقتی افزایش می یابد که نرخ بهره حقیقی مثبت باشد. وقتی شما به عنوان سپرده گذار به سراغ سپرده گذاری در بانک می روید که نرخ بهره حقیقی منفی نباشد در غیر اینصورت از ارزش پول شما کاسته می شود.

در این ادعاها اینگونه مفروض گرفته شده است که نظام بانکی فقط به واسطه گری مالی مشغول است و برای تمام سپرده هایی که دریافت کرده نرخ بهره پرداخت می کند. درحالیکه در دنیای واقع بخش زیادی در اقتصاد ایران در 15 سال اخیر بین 24 تا 48 درصد را سپرده های دیداری شامل شده است.

جدول به روشنی نشان می دهد که مفهومی به نام نرخ بهره واقعی که باید تورم را از آن کم کرد در دنیا وجود ندارد و اساسا هزینه پول با چنین فرمولی به دست نمی آید. خلاصه کردن تمام فرآیند پیچیده خلق پول و اعتبار در تفاوت تورم و نرخ بهره وضعیتی ایجاد می کند که سیاستگذاری پولی صحیح از بین رفته و جای خود را به ساده اندیشی تحلیل می دهد.

نرخ بهره بانکی، معلول یا علت؟

نرخ بهره بانکی را عده ای علت تحولات اقتصادی و عده ای معلول تحولات اقتصادی می دانند. از منظر نخست؛ وجود نرخ بهره بانکی و میزان آن تعیین کننده اتفاقات در بخش واقعی اقتصاد است. یعنی بخش واقعی اقتصاد از نرخ بهره بانکی متاثر می شود و اولویت های اقتصاد به دلیل آن شکل می گیرد.

از منظر دوم، اقتصاد به دلایل دیگری به سمت خاصی حرکت می کند که باید میزان نرخ بهره را با آن هماهنگ کرد. زیرا اگر این هماهنگی انجام نشود تعادل بین بازار پول و کالا و خدمات به هم خورده و کارآمدی از بین می رود. بنابراین تعیین میزان بهینه نرخ بهره یک «باید» برای حفظ اقتصاد ملی است که بر مناسبات با خارج هم تاثیر می گذارد.

به صورت عام اینگونه گفته می شود که عوامل موثر در قیمت تمامشده پول به مستقیم و غیرمستقیم تقسیم میشود که سود سپردهها از عوامل مستقیم و هزینههای اداری، حقوق کارکنان، استهلاک املاک و مانند اینها از عوامل غیرمستقیم و تاثیرگذار در قیمت پول در بانکها به حساب می آید.

این نوع تعریف از هزینه پول که کارکرد کالایی پیدا کرده نارسا است. اقتصاددانان غربی تقاضا برای پول را به سبد تقاضای مصرفکنندگان وارد کردهاند. به عنوان نمونه، کلیف لوید(C.Lioyd) در مدل خود پول را در کنار هزینهای که مصرفکننده می خواهد برای خرید کالاها بپردازد قرار میدهد و تقاضای پول را مانند تقاضا برای سایر کالاها میداند. وقتی پول خاصیت کالایی دارد قیمت آن هم تابع هزینه ها باضافه مبلغی به عنوان سود خواهد شد که با واقعیت نمی خواند. هزینه تولید پول در بانکداری مدرن در حد صفر است.

چنانچه در نمودار نشان داده شده است اقتصادهای مدرن چنین منطقی برای برآورد هزینه پول ندارند و مبنا بودن این ادعا در ایران که باید نرخ تورم را باضافه درصدی به عنوان نرخ بهره می شود قیمت واقعی «کالای پول» ساختگی و بی مبنا است.

چرا در نظام بانکی و کارشناسی ایران به این موضوع پایه ای توجه نشده و برای اصلاح آن تلاشی نشده است؛ سوالی است که باید مسئولان نظام بانکی کشور به آن پاسخ دهند.

پست قبلی

پست قبلی

پست بعدی

پست بعدی

دیدگاه خود را با ما در میان بگذارید